Kto wynajmuje lokal mieszkalny firmie, która w dalszej kolejności podnajmuje go na cele mieszkalne płaci VAT wg stawki podstawowej.

Kto wynajmuje lokal mieszkalny firmie, która w dalszej kolejności podnajmuje go na cele mieszkalne płaci VAT wg stawki podstawowej.

Takie wnioski płyną z interpretacji ogólnej z 8 października 2021 r. wydanej przez MF (sygn. PT1.8101.1.2021).

Kto wynajmuje lokal mieszkalny firmie, która w dalszej kolejności podnajmuje go na cele mieszkalne płaci VAT wg stawki podstawowej.

Kto wynajmuje lokal mieszkalny firmie, która w dalszej kolejności podnajmuje go na cele mieszkalne płaci VAT wg stawki podstawowej.

Takie wnioski płyną z interpretacji ogólnej z 8 października 2021 r. wydanej przez MF (sygn. PT1.8101.1.2021).

Jak do tej pory nie doczekaliśmy się wydania przez MF obiecanych objaśnień podatkowych w zakresie stosowania od 1 stycznia tego roku przepisów dotyczących zaliczania wydatków związanych z eksploatacją samochodów do kosztów uzyskania przychodu. Przypomnijmy, że zasadnicza zmiana dotyczy zaliczania wydatków eksploatacyjnych, w wysokości 75% podniesionego wydatku.

Jak do tej pory nie doczekaliśmy się wydania przez MF obiecanych objaśnień podatkowych w zakresie stosowania od 1 stycznia tego roku przepisów dotyczących zaliczania wydatków związanych z eksploatacją samochodów do kosztów uzyskania przychodu. Przypomnijmy, że zasadnicza zmiana dotyczy zaliczania wydatków eksploatacyjnych, w wysokości 75% podniesionego wydatku.

Najnowszy przyjęty przez Komitet Stały Rady Ministrów projekt „ustawy o odpowiedzialności podmiotów zbiorowych za czyny zabronione pod groźbą kary i zmianie niektórych ustaw” zawiera zapisy pozwalające postawić przed sądem każdą firmę nawet w sytuacji, gdy nikt nie postawił zarzutów właścicielowi czy zarządowi firmy czy spółki. Możliwe będą też sytuacje, gdy nikt nie postawi zarzutów osobie fizycznej – właścicielowi, czy członkom zarządu!

Najnowszy przyjęty przez Komitet Stały Rady Ministrów projekt „ustawy o odpowiedzialności podmiotów zbiorowych za czyny zabronione pod groźbą kary i zmianie niektórych ustaw” zawiera zapisy pozwalające postawić przed sądem każdą firmę nawet w sytuacji, gdy nikt nie postawił zarzutów właścicielowi czy zarządowi firmy czy spółki. Możliwe będą też sytuacje, gdy nikt nie postawi zarzutów osobie fizycznej – właścicielowi, czy członkom zarządu!

Ustawa z dnia 20 lipca 2018 r. o zmianie niektórych ustaw w celu obniżenia składek na ubezpieczenia społeczne osób fizycznych wykonujących działalność gospodarczą na mniejszą skalę zakłada możliwość uniknięcia składek ZUS w ryczałtowej wysokości (obecnie 1.228 zł) i opłacania składek w wysokości zmiennej, uzależnionej od wartości osiągniętych przychodów. Oznacza to, że każdy przedsiębiorca, który spełnia warunki może skorzystać z preferencyjnych składek, ale nie musi. W każdym momencie można bowiem przejść na opłacanie składek zryczałtowanych, w standardowej wysokości.

Ustawa z dnia 20 lipca 2018 r. o zmianie niektórych ustaw w celu obniżenia składek na ubezpieczenia społeczne osób fizycznych wykonujących działalność gospodarczą na mniejszą skalę zakłada możliwość uniknięcia składek ZUS w ryczałtowej wysokości (obecnie 1.228 zł) i opłacania składek w wysokości zmiennej, uzależnionej od wartości osiągniętych przychodów. Oznacza to, że każdy przedsiębiorca, który spełnia warunki może skorzystać z preferencyjnych składek, ale nie musi. W każdym momencie można bowiem przejść na opłacanie składek zryczałtowanych, w standardowej wysokości.

Wprowadzenie przez Ministerstwo Finansów nowych metod wstępnej kontroli przedsiębiorców, w tym np. plików JPK powoduje, iż organy podatkowe dysponują radykalnie większą informacją o przedsiębiorcach (o podatnikach).

Wprowadzenie przez Ministerstwo Finansów nowych metod wstępnej kontroli przedsiębiorców, w tym np. plików JPK powoduje, iż organy podatkowe dysponują radykalnie większą informacją o przedsiębiorcach (o podatnikach).

Z jednej strony jest to korzystne albowiem wyraźnie zmalała liczba kontroli podatkowych, a te które są wszczynane lub już się toczą są bardziej celowane.

Na to pytanie należy odpowiedzieć przecząco! Oczywiście, nie wszystkie. Opublikowane zostały jedynie zmiany w podatkach dochodowych, gdyż zasadą jest że wszelkie zmiany niekorzystne muszą być opublikowane do końca listopada. Z tego co się doliczyłam zmiany zostały opublikowane w co najmniej ośmiu Dziennikach Ustaw. Czytaj dalszą część wpisu »

Na to pytanie należy odpowiedzieć przecząco! Oczywiście, nie wszystkie. Opublikowane zostały jedynie zmiany w podatkach dochodowych, gdyż zasadą jest że wszelkie zmiany niekorzystne muszą być opublikowane do końca listopada. Z tego co się doliczyłam zmiany zostały opublikowane w co najmniej ośmiu Dziennikach Ustaw. Czytaj dalszą część wpisu »

Podatnicy, którzy mają orzeczony stopień niepełnosprawności mają prawo odliczyć w ramach tzw. ulgi rehabilitacyjnej poniesione w roku podatkowym wskazane przez ustawodawcę wydatki.

Podatnicy, którzy mają orzeczony stopień niepełnosprawności mają prawo odliczyć w ramach tzw. ulgi rehabilitacyjnej poniesione w roku podatkowym wskazane przez ustawodawcę wydatki.

Jak wynika z przepisów ustawy o podatku dochodowym od osób fizycznych, wydatki związane z zakupem leków, podlegają odliczeniu od dochodu wówczas, gdy osoba niepełnosprawna posiadająca stosowne orzeczenie o niepełnosprawności, spełni następujące warunki:

Częste wątpliwości podatników związane

Mimo rosnącej świadomości prawnej oraz świadomości ryzyka nadal funkcjonuje na rynku wiele spółek cywilnych dwuosobowych. Jest też sporo dwuosobowych spółek jawnych w żaden sposób nie zabezpieczonych przez ryzykiem śmierci jednego ze wspólników.

Mimo rosnącej świadomości prawnej oraz świadomości ryzyka nadal funkcjonuje na rynku wiele spółek cywilnych dwuosobowych. Jest też sporo dwuosobowych spółek jawnych w żaden sposób nie zabezpieczonych przez ryzykiem śmierci jednego ze wspólników.

Jak donoszą media, lista zaleceń szefa świętokrzyskiej skarbówki przesłana do urzędników kontroli podatkowej i celno-skarbowej zawiera bardzo znamienne zalecenia.

Jak donoszą media, lista zaleceń szefa świętokrzyskiej skarbówki przesłana do urzędników kontroli podatkowej i celno-skarbowej zawiera bardzo znamienne zalecenia.

Dominuje zalecenie aby kontrole podejmować względem firm z odpowiednim majątkiem, by po kontroli można było ściągnąć pieniądze!

rys. Michał Wozikowski

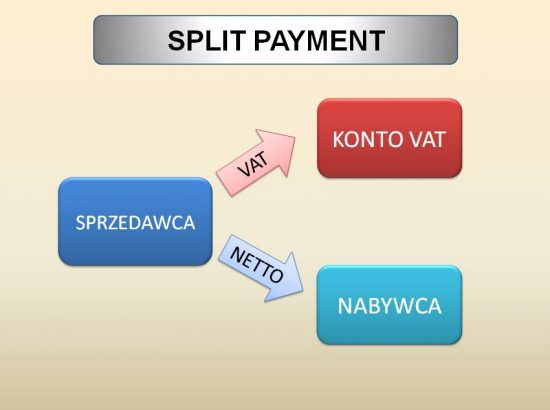

Już od 1 lipca obowiązywać będą przepisy dotyczące podzielonej płatności w VAT, określane powszechnie jako split payment.

Media oraz Ministerstwo Finansów publikują sporo informacji dot. tej zmiany. Szeroko opisywane są zasady funkcjonowania, w tym kwestie techniczne. Z zagrożeń podaje się w zasadzie ryzyko spowolnienia obrotów z uwagi na zatrzymanie średnio 20% środków finansowych.